En quoi consistent les cotes de crédit? (Et pourquoi devrais-je m’y intéresser?)

Dans cet article, abordons la question des cotes de crédit : qu’ont-elles donc de particulier, pourquoi sont-elles importantes et en quoi consistent-elles? Après avoir lu cet article, vous aurez parcouru la moitié de la série de six articles. Puisque vous en êtes à mi-parcours, nous tenons à vous féliciter pour vos efforts visant à prendre le contrôle de vos finances et à vous informer davantage sur le sujet. Cette initiative mérite d’être reconnue. Peu importe vos objectifs et votre situation, vous pouvez y arriver. Ayez confiance. On est avec vous.

Dans le monde d’aujourd’hui, il est très important d’avoir accès au crédit. Celui-ci est utile dans le cadre de dépenses importantes, comme l’achat d’une voiture ou le financement de vos études, ou de dépenses plus modestes, comme la souscription à un forfait de téléphonie mobile, lorsque les paiements en espèces ou par carte de débit ne sont pas acceptés. On le sait, avant de pouvoir vous accorder un crédit, les prêteurs, comme les banques et autres institutions financières, doivent s’assurer que vous serez en mesure de tenir vos engagements et de rembourser votre emprunt. Comment déterminent-ils cela? Regardons ça de plus près.

Comment les prêteurs déterminent-ils s’ils peuvent vous faire confiance?

Rapport de solvabilité

-

Une ventilation détaillée de vos antécédents de crédit. Ce dossier indique les paiements manqués sur une carte de crédit, les demandes pour l’obtention d’une carte de crédit, etc.

Cote de crédit

-

Un chiffre attribué à une personne, indiquant aux prêteurs sa capacité à rembourser un prêt. Toutes les données du rapport de solvabilité sont comptabilisées pour donner la cote de crédit.

Il y a deux façons de procéder :

-

Rapport de solvabilité : Un aperçu détaillé de vos antécédents de crédit. Votre rapport de solvabilité énumère vos activités en matière de crédit, par exemple lorsque vous avez effectué des paiements à temps sur une carte de crédit ou que vous avez fait une demande de carte de crédit. Il s’agit en quelque sorte de votre biographie relative à vos activités de crédit.

-

Cote de crédit : Un numéro attribué à une personne, indiquant aux prêteurs sa capacité à rembourser un prêt. Pour les Canadiennes et Canadiens, ce nombre varie entre 300 et 900. Votre cote de crédit convertit toutes les données du rapport de solvabilité en un nombre qui mesure ce niveau de solvabilité.

Naturellement, il est important d’avoir une bonne cote de crédit, car c’est elle qui détermine si vous pouvez accéder au crédit. Mais ce n’est pas tout. Votre cote de crédit détermine également le taux d’intérêt que vous paierez sur votre crédit. Si les prêteurs estiment qu’ils seront remboursés, ils n’ont pas besoin de se protéger et d’inciter les emprunteurs à rembourser ce qu’ils ont emprunté en appliquant un taux d’intérêt élevé. En plus de l’obtention de meilleurs taux d’intérêt, une bonne cote de crédit vous ouvre d’autres portes; c’est notamment le cas lorsque vous cherchez à louer un appartement, car les propriétaires s’en servent pour évaluer votre stabilité financière.

Sachant cela, il est important de savoir comment on vous évalue et de quoi se compose votre cote de crédit...

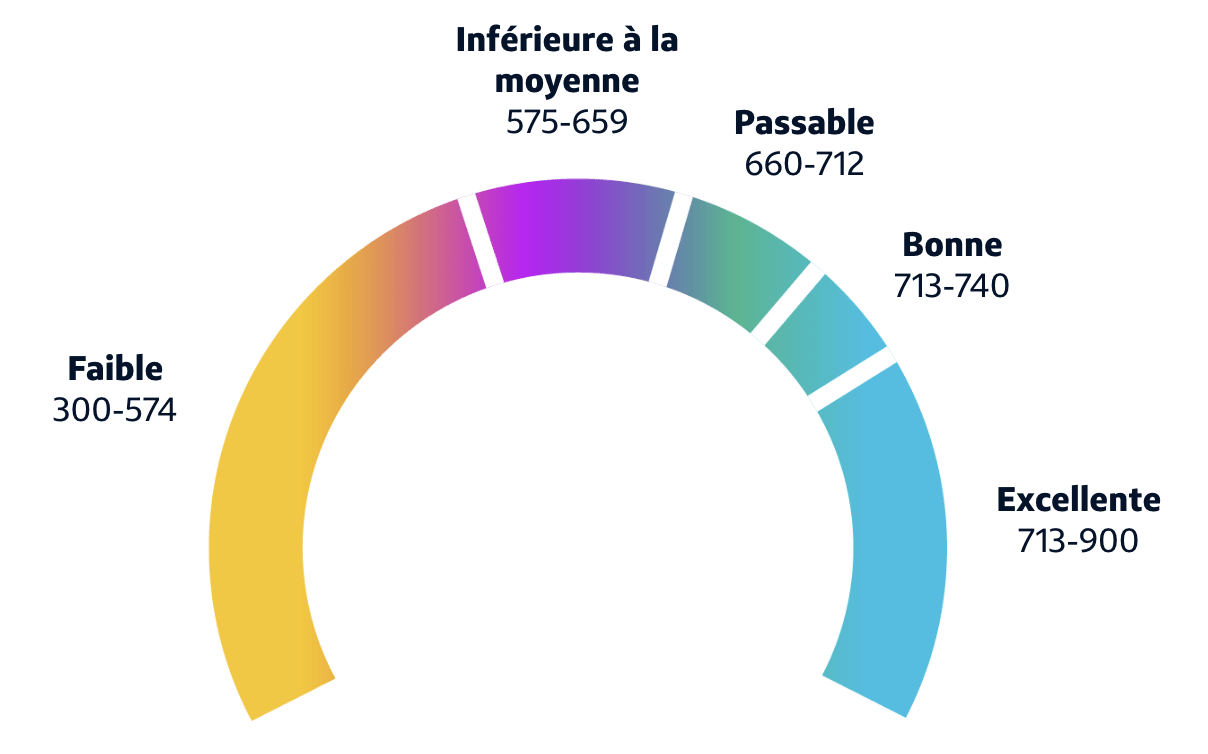

Les cotes de crédit varient de 300 à 900. Toute cote supérieure à 740 est généralement considérée comme excellente. Comment la vôtre est-elle calculée? Voici quelques-uns des facteurs qui sont pris en considération.

Quelles sont les fourchettes des cotes de crédit?

Votre historique de paiements

Information utile : Mieux vaut rembourser le montant minimum prévu dans votre entente plutôt que de rembourser davantage, même avec un jour de retard. Pour les banques, les meilleurs clients peuvent être ceux qui paient le minimum pendant des décennies. La fiabilité et le respect des échéances sont importants. Votre facture de téléphone portable est également prise en compte.

L’utilisation de votre carte

Information utile : Information utile : Le taux d’utilisation correspond à la part de votre crédit que vous avez utilisée par rapport à la part disponible. Maintenez votre pourcentage d’utilisation en dessous de 30 %. Par exemple, si vous disposez d’une limite de 1 000 $ sur votre carte de crédit, essayez de maintenir un pourcentage d’utilisation (ou de dette) inférieur à 300 $.

Votre historique de crédit

Information utile : Conservez les cartes de crédit que vous détenez depuis longtemps. Si vous annulez une carte de crédit que vous possédez depuis 20 ans, par exemple, votre crédit disponible diminuera probablement, ce qui augmentera votre taux d’utilisation. Par exemple, si vous annulez une carte de crédit avec une limite de 1 000 dollars, cela fait 1 000 dollars de moins dans le calcul du pourcentage du montant utilisé par rapport au montant disponible.

Dossiers publics

Information utile : Il s’agit des dépôts de bilan, des saisies immobilières ou des impayés.

Demandes de crédit

Information utile : Il s’agit des demandes de nouvelles cartes de crédit ou de nouveaux prêts. Les enquêtes de crédit non enregistrées (c.-à-d. non liées à une demande de crédit spécifique) n’ont aucune incidence sur votre cote de crédit. Ce qui n’est pas le cas des enquêtes de crédit enregistrées (lorsque vous présentez une demande pour des produits de crédit particuliers). Grâce à des services tels que Vérif Éclair de Capital One, vous pouvez vérifier si vous recevrez une préapprobation pour une carte de crédit sans que cela ait d’incidence sur votre cote de crédit.

Une bonne cote de crédit est essentielle pour accéder aux choses essentielles de la vie. Elle peut fluctuer au fil du temps et, quoi qu’il arrive, il est toujours possible de l’améliorer ou de la reconstituer. Quelle que soit votre situation de crédit aujourd’hui, Capital One est là pour vous aider à relever les défis de demain. Ayez confiance. On est avec vous. On passe maintenant au prochain article? C’est parti!